欲览更多环球财经资讯,请移步7×24小时实时财经新闻

市场

收盘:美股周二收跌 英伟达领跌科技股

| 春天来了 |

| 小蜜蜂也出来了 |

| 梨花、杏花、桃花都开了 |

欲览更多环球财经资讯,请移步7×24小时实时财经新闻

市场

收盘:美股周二收跌 英伟达领跌科技股

股指:

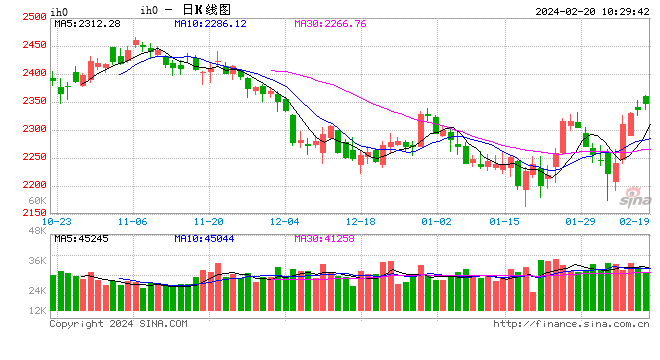

节后首日,权益市场整体延续了节前的反弹趋势,Wind全A收涨1.44%,成交额9600亿元。中证1000上涨0.73%,中证500下跌0.17%,沪深300上涨1.16%,上证50上涨0.81%。1月以来,A股指数经历了几轮快速风险出清,市场情绪偏低。权益市场走弱仍应归因于经济预期的偏低。一方面,房地产市场恢复缓慢,化债的进程仍需更多耐心;另一方面,企业融资需求偏弱仍是当前需要重点解决的问题。两者共同拖累市场预期。但是,目前股指基本面并无明显利空因素,上层对于防范化解系统性金融风险态度坚决,政策端多措并举维护权益市场的高效发展,资金端大力配置托底优质资产。节日期间,出游消费等数据亮眼,创近年高点,节后消费的复苏进度可能是市场关注的因素之一。板块来看仍存在明显分化,多空博弈下的宽幅震荡仍是近期主旋律。基差方面,IM2403基差-74.99,IC2403基差30.63,IF2403基差-58.2,IH2403基差-24.15。

在经历了十多年的债务繁荣之后,美联储激进加息周期开启的货币紧缩时代以及不确定的抗通胀轨迹,有可能给华尔街以及其他金融中心带来一场股市大清算。

当然,一些痛苦似乎如期而至。毕竟谁也无法忽视最近几周美国地区银行和商业地产所面临的新流动性困境,甚至无法忘记2022年债券、股票、投机性科技板块等细分领域的两位数暴跌幅度。

然而,尽管存在这些由利率预期所驱动的压力,但美国金融市场总体上经受住了这场货币风暴考验——一些关键的冒险投资措施甚至让人想起了宽松货币时代的欢乐时光。

继1月CPI增幅全线超预期之后,1月份美国整体PPI以及核心PP增长幅度同样超过经济学家普遍预期,主要受到美国服务业成本大幅跃升的推动,同时也凸显出美国通胀的高度粘性水平。美国劳工部(Labor Department)周五公布的最新数据显示,代表生产者终端需求指标的生产者价格指数(PPI)较去年12月环比上升0.3%,超过经济学家们普遍预期的0.1%,同时该指数较上年同期上涨0.9%,也超出经济学家们预期的同比增长0.6%。

美国前财政部长劳伦斯·萨默斯表示,最新数据显示的持续通胀压力表明,美联储的下一步政策行动有可能是加息,而不是降息。

“下一步行动是上调利率而不是下调利率的可能性不低—可能在15%,”萨默斯表示。“美联储将必须非常小心。”

在萨默斯发表上述讲话前,本周数据显示1月份消费者价格和生产者价格指数双双超出预期,推动交易员缩减对美联储未来几个月降息的押注。周二数据显示服务业价格的一个关键子集出现近两年来最大升幅。

“过度解读一个月的数据总是不对的,尤其是在1月,很难计算季节性因素,”萨默斯说。“但我认为我们必须认识到范式发生轻微转变的可能性。”

专题:美国1月CPI全线超预期 美联储“首降”或推迟至下半年

芝加哥联储行长古尔斯比称,即使未来几个月物价涨幅略高于预期,美联储重返2%通胀目标的道路仍将步入正轨,美联储应该警惕在降息前等待太久的做法。周二公布的数据显示,美国1月消CPI涨幅超过预期,因租房成本飙升。古尔斯比表示,住房服务通胀与新租赁租金的市场数据"不一致",尽管他预计价格压力将恢复缓解,但周二的数据意味着“谜团变得更大…这是我正在观察的事情。”他还指出,在过去七个月里,核心PCE通胀指标一直在美联储2%的目标水平上运行,甚至更低。美联储也密切关注这一指标,该指标剔除了波动较大的食品和能源价格。"降息应与市场对迈向目标的信心挂钩," 他称,"我认为值得承认的是,如果我们维持这种限制性太久,我们将不得不开始担心美联储使命中的就业问题。"

专题:美国1月CPI全线超预期 美联储“首降”或推迟至下半年

来源:华尔街见闻

周二,有“新美联储通讯社”之称的知名财经记者Nick Timiraos撰文称,美国通胀在1月份高于华尔街的预期,给美联储的降息之路蒙上阴影,并可能给美联储等到今年年中的更多喘息时间。

美国劳工部周二的报告显示,1月CPI同比增3.1%,虽然为去年6月以来的最低水平,但高于预期的增2.9%,12月前值为3.4%;CPI环比增0.3%,高于预期的增0.2%,12月前值为0.3%;核心CPI同比增3.9%,高于预期的3.7%,与12月前值的3.9%持平;核心CPI环比增0.4%、创八个月最大升幅,高于预期的0.3%,较12月前值的0.3%走高。

热门中概股周一多数上涨,纳斯达克金龙指数涨超2%。

旭明光电涨超35%,JYD涨超33%,开心汽车涨超30%,悦商集团涨超29%,箩筐技术涨超23%,优克联涨超20%,昱辉阳光涨超17%,嘉楠科技,聚好商城涨超16%,网易有道涨超14%,华赢证券涨超13%。

中阳金融跌超40%,海天网络跌超22%,宏利营造跌超12%,九紫新能,库客音乐,百家云跌超10%,万春医药,小i机器人,安博教育跌超9%,康乃德生物医药,普普文化跌超8%,宁圣国际跌超7%。

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

美国当地时间2月12日,业绩超预期的ARM继续发力上涨,收盘股价大涨近30%,总市值一天增长约2500亿元人民币。

从美股整体表现看,三大股指维持弱势震荡,市场静待包括1月通胀数据在内的重磅数据落地,而纳斯达克中国金龙指数再度走强,多只热门中概股延续此前涨势。北京时间2月13日晚,美国2024年1月通胀数据即将出炉,市场对美联储是否有望开启降息的争论再度升温。

ARM股价续创新高

美联储3月开始降息希望越来越渺茫,债券交易员终于接受了最古老的教训:不要和美联储作对!当前互换市场利率显示,债券交易员预测美联储今年降息4-5次,每次降息25个基点,接近美联储降息3次的预测。

2月12日,媒体报道称,去年3月突如其来的银行业危机让债券交易员错误押注美联储将被迫停止加息,导致他们因2022年国债价格暴跌而遭受重大损失。

去年12月,当美联储主席杰鲍威尔突然转向,交易员又开始押注美联储将会大幅降息,最早从3月开始,降息幅度最高达到了175个基点,这与美联储所暗示的降息3次,每次25个基点有差别巨大。